【保存版】所得税とは?仕組みから確定申告まで全論点を徹底解説!

「税金の話は苦手だから、できるだけ後回しにしたい」

多くの個人事業主やフリーランスの方が、そう感じています。確定申告の時期が近づくたびに、憂鬱な気分になる方も多いのではないでしょうか?

専門用語の多さや、毎年のように変わるルール。「所得税は難しい」という先入観を持ってしまうのは、ある意味で当然のことです。

毎年末に税制改正大綱が公表されていますよね

しかし、その「難しそう」という壁の向こう側には、実は知っている人だけが得をする「節税のヒント」がたくさんあります。

難解なルールをすべて暗記する必要はありません。ここでは、あなたの手元に残るお金を少しでも増やすために「知って良かった」と思えるような情報を、わかりやすく解説します。

(気になる内容だけ確認してもOK!)

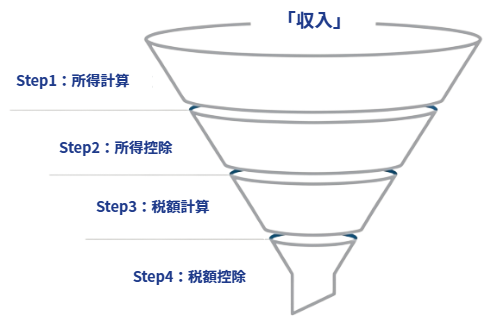

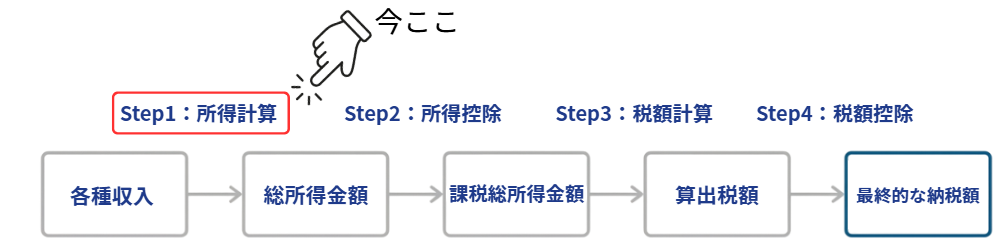

所得税の全体像

所得税を知るうえで、バラバラの知識をただ詰め込むよりも、最初に「全体像」をざっくりと掴んでおく方が、結果的に理解が早くなります。

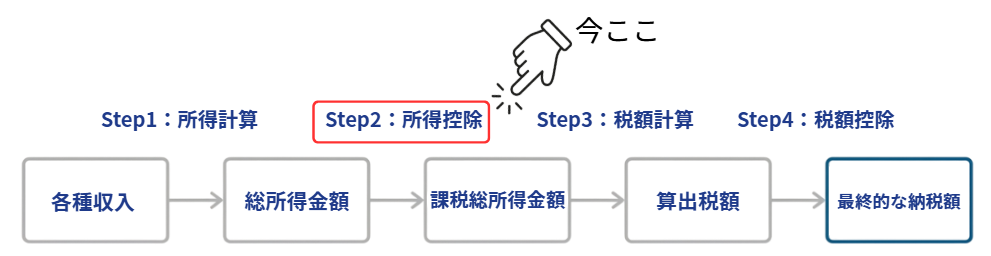

実は、所得税の計算プロセスは、複雑そうに見えますが、大きく分けると4つのステップで成り立っています。

この「全体像」さえ頭に入れておけば、「経費」「控除」「税額控除」といった難しげな言葉も、「今なんの話をしているのか?」がスッと頭に入ってくるはずです。

所得税の基本構造

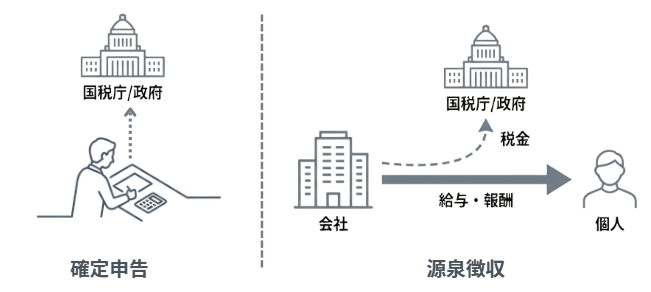

日本の税金の仕組み(申告納税と源泉徴収)

所得税のざっくりとした計算方法がわかったところで、次は「どうやって納めるか」です。 日本の税制には、大きく分けて2つの納税ルートが存在します。

- 申告納税制度(原則): 「自分の税金は自分で計算して申告する」という日本の税制の大原則です。個人事業主やフリーランスの方は、翌年の2月〜3月に確定申告を行って納税します。

- 源泉徴収制度(実務上はこっちがメイン): 給与や報酬を支払う側(会社など)が、あらかじめ税金を差し引いて国に納める仕組みです。取りっぱぐれを防ぎ、納税者の手間を省くために導入されています。

なので、基本的に会社員の皆さんは確定申告というものをしたことがないはずです

会社員の場合、毎月の給与から源泉徴収(天引き)されていますが、これはあくまで「仮払い」です。そのため、年末に正しい税額を計算し直す「年末調整」を行い、過不足を精算することで納税が完了します。

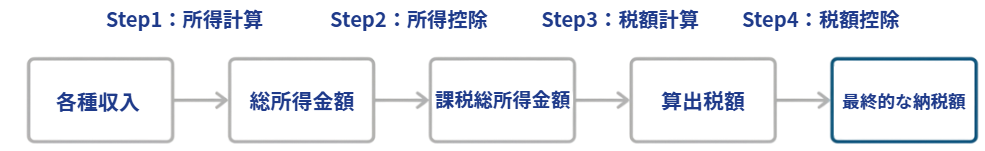

計算の4ステップ

STEP 1:所得計算(収入 - 経費 = 所得)

まずは1年間の「収入」を、その性質によって10種類(給与、事業、不動産など)に分けます。そこから必要経費などを引き、「儲け(所得)」を算出します。

STEP 2:所得控除(所得 - 控除 = 課税所得)

家族がいる、保険料を払ったなど、個人的な事情を考慮して所得から一定額を差し引きます。ここで残った金額が、税率をかけるベース(課税所得)になります。

STEP 3:税額計算(課税所得 × 税率)

日本の所得税は「超過累進税率」を採用しており、課税所得が増えるほど税率(5%〜45%)が高くなる仕組みです。

STEP 4:税額控除(税額 - 控除 = 納付税額)

計算された税金から、直接差し引くことができる特例です(住宅ローン控除など)。これが引かれた後の金額が、最終的に納める税金となります。

課税対象者(そもそも誰が対象になるのか?)

全体像をざっくり説明してきましたが、念のために「そもそも誰がこの所得税を納める対象に含まれるのか」ということを確認しておきましょう。

基本的には「日本に住所がある個人」であれば、国籍を問わず対象になります。ただし、税法上は以下の2つに区分され、「どの範囲の収入に税金がかかるか」が変わってきます。

- 居住者(日本国内に住所がある、または1年以上居所がある人)

原則として、全世界すべての所得が課税対象です。日本国内の収入はもちろん、海外で稼いだお金についても日本の所得税がかかります。 - 非居住者(居住者以外の人。海外赴任中の方など)

日本国内で発生した所得(例:日本にある不動産の家賃収入など)のみが課税対象となります。

つまり、日本に住んでいる人であれば必ず発生した所得に対して税金を納める必要があります

あなたの所得はどの所得に分類される?(10種類の所得に分類)

所得税法では、所得の「性格」に合わせて、所得を以下の10種類に分類しています。

なぜ分けるのかというと、「汗水垂らして稼いだお金」と「資産が勝手に生んだお金」では、税金の負担能力や計算上の配慮(経費など)を変えるべきだという考え方が根底にあると思われます。

ただし、基本的な考えとして「その収入を得るために必要な経費を差し引く」というのは、どの所得分類においても変わらない考え方になります

それでは、それぞれの特徴と計算式を一覧で解説します!

1. 利子所得(預金や国債の利子)

預貯金や国債・社債の利子、公社債投資信託の収益の分配などによる所得です。 「お金を預けたり貸したりした対価」として受け取るものがこれに当たります。

- 計算方法:

収入金額 = 所得金額- ※利子を得るためにかかった費用があっても、経費として引くことはできません。

- 課税のルール(原則):源泉分離課税

- 利子を受け取る時点で、あらかじめ20.315%(所得税15.315%+住民税5%)の税金が天引きされています。

- 原則として、これで納税が完結するため、確定申告をする必要はありません(できません)。

基本的には「何もしなくていい所得」ですが、特定の国債や社債(特定公社債等)については、あえて確定申告をして他の損益と通算する道も選べます。

また、条件を満たせば税金がかからない非課税制度も存在します。

2. 配当所得(株などの配当金)

株主や出資者が、会社の利益から分配を受ける所得です。

基本的には「受け取る時に税金が引かれている(源泉徴収)」ものですが、その株式が「上場しているか」や「どの口座で管理しているか」によって、確定申告の必要性やルールが大きく異なります。

① 上場株式の場合(特定口座・一般口座)

上場企業の株などは、受け取り時に20.315%の税金があらかじめ引かれています。そのため、原則として確定申告は不要です。ただし、あえて申告することで「損益通算(株の損と相殺)」や「配当控除」を受けることも可能です。

- 特定口座(源泉徴収あり): 最も手間がかからない口座です。その年じゅうに出た「株の売却損」と「配当金」を**証券会社が自動で計算して相殺(損益通算)**してくれるため、何もしなくても税金が払い戻されます。

- 一般口座(または源泉徴収なしの特定口座): 税金は引かれますが、自動計算はしてくれません。「株の売却損」と相殺して税金を取り戻したい場合は、自分で計算して確定申告をする必要があります。

② 非上場株式の場合(オーナー企業など)

取引所に上場していない会社(オーナー社長の自社株など)からの配当金です。 こちらは上場株とはルールが異なり、原則として確定申告(総合課税)が必要です。

- 税金の特徴: 受け取り時に約20%(20.42%)の所得税などが引かれますが、住民税は引かれていません。

- 注意点: 上場株式のような「申告分離課税」が選べないため、上場株の売却損と相殺(損益通算)することはできません。

- ※1回の支払いが少額(10万円以下など)の場合は確定申告を不要にできる制度(少額配当)もありますが、住民税の申告は別途必要になるなど注意が必要です。

3. 不動産所得(家賃収入など)

アパート・マンション経営、駐車場の貸付など、不動産を貸すことで得られる所得です。 不労所得の代表格ですが、税務上は「何が収入で、何が経費か」の分類が少し大変でもあります。

① 何が「不動産所得」になるのか?

単なる「毎月の家賃」だけではありません。契約に伴って受け取る以下のような一時金も、すべて不動産所得の収入(総収入金額)に含まれます。

- 家賃・共益費: 毎月入ってくるメインの収入。

- 礼金・権利金・更新料: 契約時や更新時に受け取る返還不要なお金。

- 敷金・保証金のうち返還しない部分: 「償却」としてオーナーのものになる部分は収入に計上します(※預かっているだけの敷金は収入になりません)。

- 駐車場料金: 土地を貸している場合もここに含まれます。

【注意】 不動産を「売った」時の利益は、ここではなく「譲渡所得」になります。また、下宿や民泊のように食事を提供するなど、人的サービスが含まれる場合は「事業所得」や「雑所得」になることがあります。

② 経費にできるもの・できないもの

不動産所得の節税は、「いかに正しく経費を計上するか」にかかっています。

- 認められる経費(主な例):

- 租税公課: 固定資産税、都市計画税、不動産取得税、印紙税。

- 損害保険料: 火災保険や地震保険の掛金。

- 管理費・修繕費: 管理会社への委託料、入居者退去後のクリーニング代、原状回復費用。

- 減価償却費: 建物の購入代金を、耐用年数にわたって分割して経費にするもの(※お金が出ていかないのに経費になる重要な項目です)。

- 借入金の利子: ローン返済額のうち**「利息部分」**のみ。

- 【超重要】経費にならないもの(間違いやすいNo.1):

- 借入金の「元本」返済額

銀行への返済は「お金が減る」行為ですが、税務上は「借りたお金を返しているだけ」なので経費にはなりません。

- 借入金の「元本」返済額

③ 「修繕費」か「資本的支出」か

建物を直した費用なら何でも一発で経費(修繕費)にできるわけではありません。

「資産価値を高めるようなリノベーション」や「避難階段の取り付け」などは、資本的支出とみなされ、資産として計上し、数年かけて減価償却しなければならない場合があります。

この判定も税務調査でよく見られるポイントです。

4. 事業所得(ビジネスによる稼ぎ)

小売業、飲食業、デザイナー、エンジニア、弁護士など、個人が「事業」として継続的に行っている仕事から生じる所得です。

給与所得とは違い、「年末調整で税金の計算が終わり。」とはなりませんが、節税の余地(経費や青色申告)が大きいのが特徴です。

① 収入金額:何が含まれる? いつ計上する?

「通帳に入金された金額」だけが収入ではありません。以下の点に注意が必要です。

- 本業の売上: 商品の販売代金やサービスの報酬。

- 付随収入: 本業に付随して入ってくるお金も事業所得に含まれます。

- 例:仕入割戻し(リベート)、事業用資産の売却益(在庫以外の棚など)、空き箱の売却代金など。

- 【重要】発生主義(はっせいしゅぎ):

- 原則として、「お金をもらった時」ではなく「商品を引き渡した時(サービスを提供した時)」に売上としてカウントします。

- 12月に仕事をして、入金が翌年1月の場合でも、12月分(今年の売上)として申告しなければなりません。ここが最も間違いやすいポイントです。

② 必要経費:どこまで認められる?

原則は「収入を得るために直接必要な費用」です。 プライベートと混同しやすい費用については、家事按分(かじあんぶん)という考え方を使って、私的な支出と区分します。

- 全額経費になるもの:

- 従業員の給料、仕入代金、事務所の家賃(専用の場合)、広告宣伝費など。

- 家事按分が必要なもの(事業と生活の両方に関わる費用):

- 自宅兼事務所の家賃・電気代: 「使用面積」や「使用時間」などの合理的な基準で、事業で使っている割合(例:30%)だけを経費にします。

- 通信費、ガソリン代: これらも同様に、事業使用分のみ計上します。

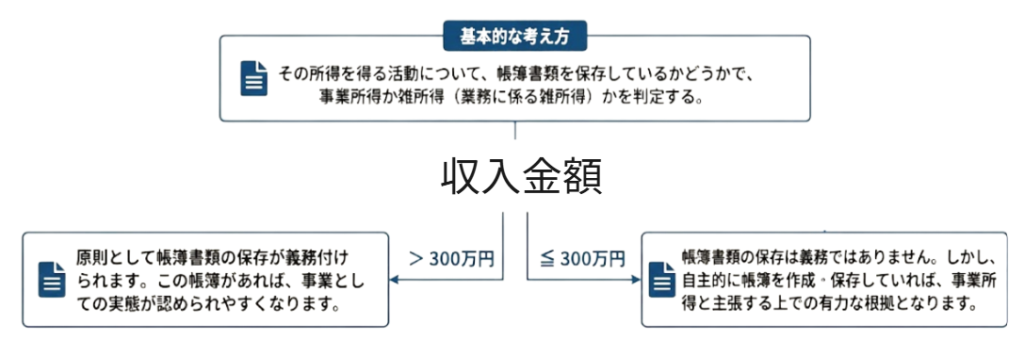

③ 迷いやすい「他の所得」との境界線

「これは事業所得? それとも他?」という判断は、税額を大きく左右します。特に以下の2つとの区別が重要です。

- VS 雑所得:

- 論点: 「副業レベル」か「ガチの事業」か。

- 違い: 雑所得になると、「青色申告特別控除(最大65万円)」が使えず、「損益通算(赤字を給与と相殺)」もできません。

- 判定基準: 以前は「年収300万円以下なら雑所得」という議論がありましたが、現在は**「帳簿書類を保存しているか」**が重視されます。きちんと帳簿をつけていれば、売上が少なくても概ね事業所得として認められます。

- VS 一時所得:

- 論点: 「継続したビジネス」か「たまたま」か。

- 具体例:

- 商品を継続的に売って儲けた ➡ 事業所得

- 福引で賞金が当たった、謝礼として一回だけ金一封をもらった ➡ 一時所得

- 判定基準: 「営利を目的として継続的な行為から生じたか」で判断します。一時所得には「特別控除(50万円)」があるため、区分を間違えると税額が変わってしまいます。

5. 給与所得(サラリーマンの給料)

会社員や公務員、パート・アルバイトなどが受け取る給料です。

毎月の収入が給与のみである場合、全ての所得はここに分類され、年末調整という手続きで年間の税金計算が終わります

- 具体例: 給料、賃金、賞与(ボーナス)、手当など

- 計算式:

収入金額 - 給与所得控除額 = 所得金額 - ポイント: 会社員は細かい経費の計算が難しいため、実際の経費の代わりに「給与所得控除」という概算経費(年収に応じた一定額)を差し引くことが認められています。

6. 退職所得(退職金)

退職時に受け取る一時金です。老後の生活資金という性格が強いため、税金が非常に安くなるよう優遇されています。

- 具体例: 退職金、確定拠出年金の一時金など

- 計算式:

(収入金額 - 退職所得控除額)× 1/2 = 所得金額 - ポイント: 勤続年数に応じた手厚い控除を引いた上で、さらに「2分の1」に圧縮して計算します。

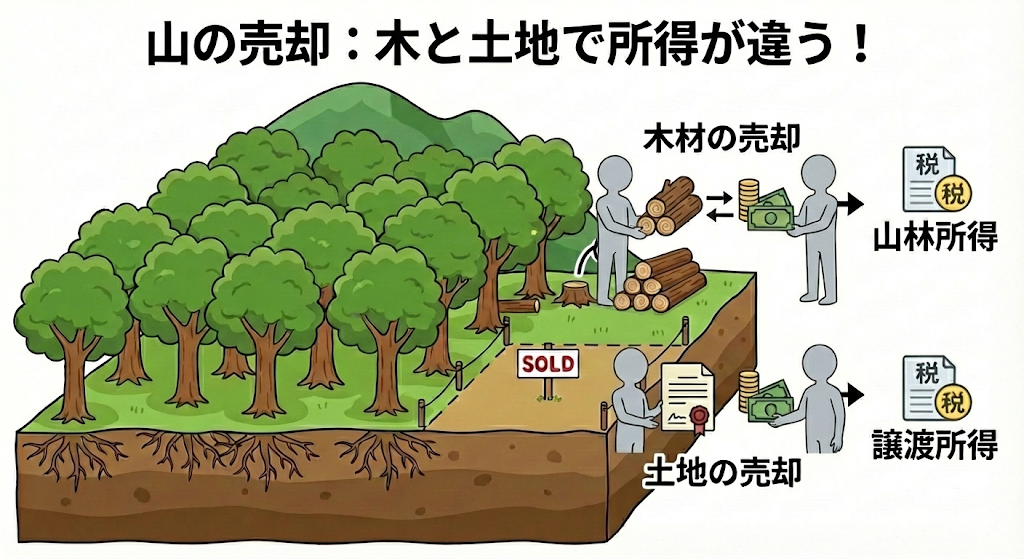

7. 山林所得(山林の譲渡)

山林(木そのもの)を伐採して売ったり、立木のまま売ったりした時の所得です。

- 具体例: 所有期間が5年を超える山林の譲渡

- 計算式:

総収入金額 - 必要経費 - 特別控除額(最高50万円) = 所得金額 - 備考: 土地ごとの売却は「譲渡所得」になりますが、木の部分は長い年月をかけて育てるため、別の区分になっています。

8. 譲渡所得(資産を売った利益)

土地、建物、株式、ゴルフ会員権などの資産を売却した時の所得です。

- 具体例: マイホームの売却益、株式の売却益、金・宝石・骨董品の売却益

- 計算式:

総収入金額 - (取得費 + 譲渡費用) - 特別控除額(最高50万円) = 所得金額 - 備考(課税方式の違い): 最大のポイントは、「何を売ったか」によって計算のグループが真っ二つに分かれる点です。

①:総合課税(他の所得と合算): ゴルフ会員権、金地金、書画・骨董品など。これらは給与所得など他の所得と合算され、その合計額に応じて税率(累進税率)が決まります。

②:分離課税(単独で計算): 土地、建物、株式など。これらは他の所得とは完全に切り離し、それぞれ決められた独自の固定税率(例:株式なら約20%)で計算します。

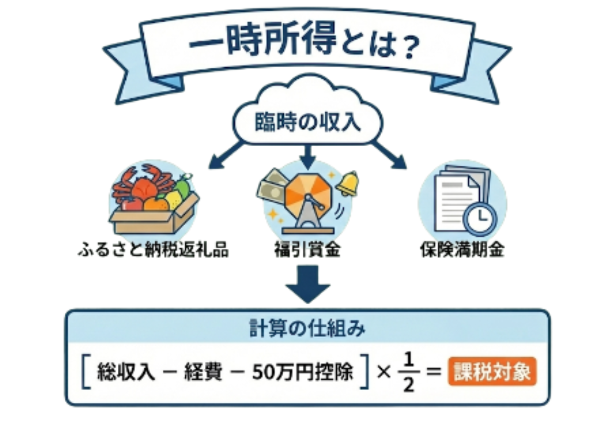

9. 一時所得(たまたま手に入った臨時収入)

営利目的の継続的な活動から得たものではなく、また労働の対価でもない、一回限りの臨時的な所得です。

この所得の最大の特徴は、「50万円の特別控除」があるため、少額の臨時収入であれば税金がかからない点にあります。

① 収入の範囲:どんなものが該当する?

「たまたま」「ラッキーで」入ってきたお金が中心です。

- 生命保険の満期保険金・解約返戻金: 自分で保険料を負担していた場合の一時金受取。

- 懸賞や福引の賞金、競馬・競輪の払戻金: ギャンブルの勝ち金も法律上はここに含まれます。

- ふるさと納税の返礼品: 送られてきた特産品の「時価」相当額は一時所得になります。

- 遺失物拾得の報労金: 落とし物を届けてもらったお礼など。

② 論点:ふるさと納税の返礼品はいくらから課税?

ユーザーから最も多い質問の一つが、「ふるさと納税の返礼品に税金がかかるのか?」という点です。

- 結論: 他に一時所得がない場合、返礼品の合計額(時価)が50万円を超えない限り、税金はかかりません。

- 理由: 一時所得には年間で最大50万円の特別控除があるため、計算結果が0円以下になるからです。

- 注意点: 50万円という枠は「ふるさと納税の返礼品だけ」の枠ではなく、その年の一時所得(生命保険の満期金など)すべてを合算した枠であることに注意が必要です。

③ 計算式:税金がかかるのは「さらに半分」

一時所得は、計算の最後に金額が**「2分の1」**に圧縮されるという非常に強力な優遇措置があります。

- 所得の計算:

(総収入金額 - 支出金額 - 特別控除50万円) = 一時所得の金額 - 課税対象: 上記で出た金額を さらに1/2 にしたものが、他の所得(給与など)と合算されます。

【実務上のポイント】 生命保険を解約して100万円の利益が出たとしても、50万円を引いて(残り50万円)、さらに半分にする(25万円)ため、実際に税率がかかるベースは25万円だけで済みます。

10. 雑所得(他の9つに当てはまらない全ての所得)

雑所得は、利子から一時所得まで、どのカテゴリーにも分類できない収入の「受け皿」となる所得です。

近年の改正により、計算の便宜上、大きく「公的年金等」「業務」「その他」の3つに分けて整理されるようになりました。

※タックスアンサーNo.1500(国税庁HP)

① 3つの区分と計算方法

雑所得は、その性質によって計算式が異なります。

| 区分 | 具体例 | 計算式 |

| 公的年金等 | 老齢年金、確定給付企業年金など | 収入金額 - 公的年金等控除額 |

| 業務に係るもの | 副業の原稿料、シェアリングエコノミー、ウーバーイーツなど | 総収入金額 - 必要経費 |

| その他 | 仮想通貨(暗号資産)、外貨建預金の為替差益、貸付金の利子など | 総収入金額 - 必要経費 |

② 実務上の重要論点

1. 「副業」は事業所得か? 雑所得か?(300万円問題)

会社員の副業などが「事業所得」として認められると、赤字を給与と相殺(損益通算)できる大きなメリットがあります。

以前はこの境界線が曖昧でしたが、現在は以下の形式基準が判断の目安とされています。

- 帳簿の有無: 帳簿書類を保存している場合は、事業所得に該当する可能性がある。

- 収入金額: 収入が300万円以下で、かつ帳簿がない場合は雑所得。

- 所得税法:第二百三十二条(タップで開く)

-

その年において雑所得を生ずべき業務を行う居住者又は第百六十四条第一項各号に定める国内源泉所得に係る雑所得を生ずべき業務を行う非居住者で、その年の前々年分のこれらの雑所得を生ずべき業務に係る収入金額が三百万円を超えるものは、財務省令で定めるところにより、これらの雑所得を生ずべき業務に係るその年の取引のうち総収入金額及び必要経費に関する事項を記載した書類として財務省令で定める書類を保存しなければならない。

2. 仮想通貨(暗号資産)の取り扱い

仮想通貨の売却や使用で得た利益は、原則として「雑所得(その他)」に分類されます。

- 損益通算の禁止: 仮想通貨で出た赤字を、給与所得や他の雑所得(公的年金など)と相殺することはできません。

- 計算のタイミング: 他の通貨への交換や、商品購入に利用した時点でも利益が確定(課税対象)となる点に注意が必要です。

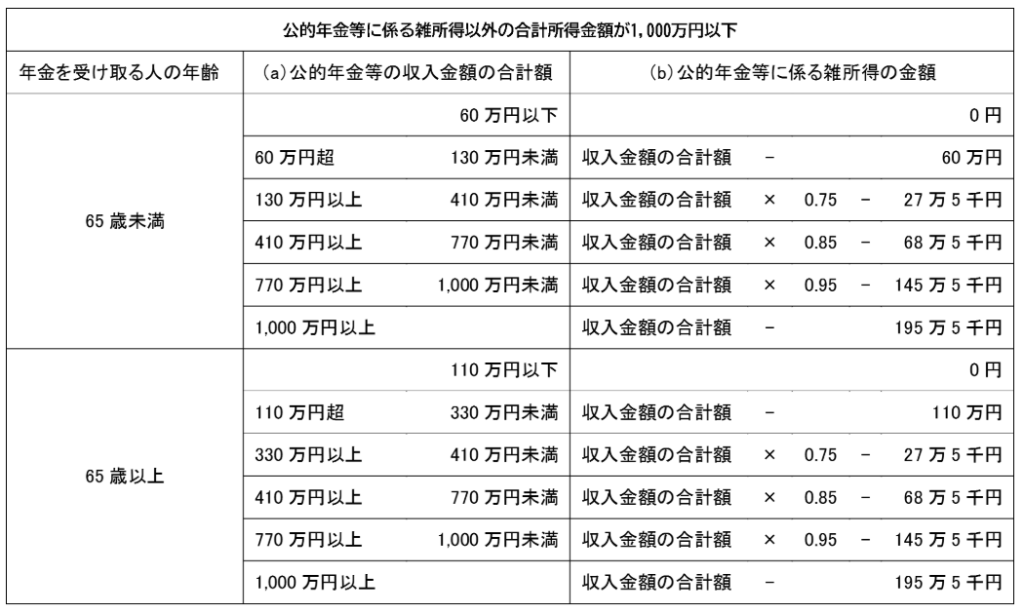

3. 公的年金等控除の仕組み

年金受給者の所得を計算する際、年齢(65歳未満か65歳以上か)によって控除される最低額が変わります。

- 65歳未満: 最低控除額 60万円

- 65歳以上: 最低控除額 110万円(※合計所得金額が1,000万円以下の場合の例)

③ 雑所得の注意点:損益通算ができない

事業所得や不動産所得との最大の違いは、「赤字が出ても他の所得(給与など)から引けない」という点です。

雑所得内での利益と損失の相殺は可能ですが、最終的にマイナスになってもその年の税金は安くなりません。

各種の損益通算を行う

1. 損益通算ができる「4つの所得」:覚え方は「富士山上」

すべての所得の赤字が通算できるわけではありません。損益通算の対象となるのは、以下の4つの所得で発生した損失に限られます。

語呂合わせで「富士山上(ふじさんじょう)」と覚えることもあります!

- 【不】不動産所得(Fudosan)

- 【事】事業所得(Jigyo)

- 【山】山林所得(Sanrin)

- 【上(譲)】譲渡所得(Joto) ※土地・建物・株式等を除く

注意点:副業による「業務に係る雑所得」や、趣味の範囲の「一時所得」で赤字が出ても、他の所得と損益通算することはできません。

2. 損益通算の順序(2段階のステップ)

損益通算には、計算の順序が法律で厳格に定められています。基本的には以下の2つのステップで計算を進めます。

第1次通算:経常所得グループ内での相殺

まず、以下の所得グループの中で黒字と赤字を相殺します。

- グループA(経常所得): 利子・配当・不動産・事業・給与・雑

- グループB(譲渡・一時): 総合課税の譲渡所得・一時所得

第2次通算:グループを跨いだ相殺

第1次通算を行ってもなお控除しきれない損失がある場合、他のグループの所得から差し引きます。

「総所得金額」 = 「グループAの所得」ー「グループBの残存損失」

さらに、山林所得や退職所得がある場合は、一定の順序に従ってこれらとも通算を行います。

3. 【重要】損益通算ができない「例外」の損失

実務で最も間違いやすいのが、「赤字だけれど通算できないケース」です。以下の損失は損益通算の対象外となります。

- 生活に通常必要でない資産の譲渡損失

- 別荘、競走馬、1個30万円超の貴金属や書画などの譲渡による損失。

- 土地・建物等の譲渡損失(分離課税)

- 原則として、他の所得との損益通算はできません(居住用財産の買い替え等の特例を除く)。

- 株式等の譲渡損失(分離課税)

- 上場株式等の譲渡損失は、同じ分離課税内の「配当所得」とは通算できますが、給与所得や事業所得とは通算できません。

- 不動産所得のうち「土地の取得に要した借入金の利子」

- 不動産所得が赤字の場合、その赤字のうち「土地を買うためのローンの利息分」に相当する額は、損益通算の対象から除外されます。

4. 損益通算は「確定申告」が必須

損益通算は、何もしなければ適用されません。

給与所得者が副業(事業所得)で赤字を出した場合や、不動産投資で減価償却費により赤字になった場合などは、確定申告を行うことで初めて税金の還付を受けることができます。

そもそも、給与所得以外の所得を複数所有している時点で基本的には確定申告が必要になるので言うまでもないことではありますが、念のため…

税金を安くする「所得控除」を適用する

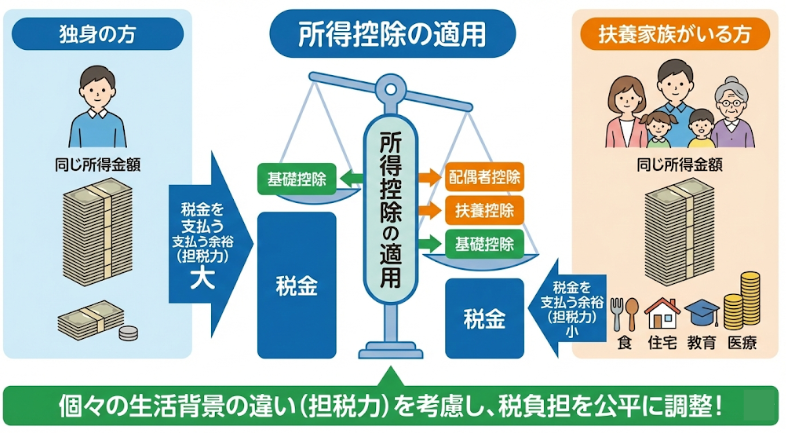

ここまでは、各種の所得(給与所得や事業所得など)の計算方法について解説してきました。しかし、算出された所得の合計金額にそのまま税率をかけるわけではありません。

次のステップとして、各種の所得を合算した「総所得金額」から差し引くことができる「所得控除」を計算していきます。

所得控除とは、納税者一人ひとりの個人的な事情を税額に反映させるための仕組みです。

例えば、同じ所得金額であっても、「独身の方」と「養うべき扶養家族がいる方」では、実際に税金を支払う余裕(これを専門用語で『担税力』と呼びます)が異なります。

こうした個々の生活背景の違いを考慮し、税負担を公平に調整するために、この所得控除というプロセスが設けられているのです。

災害や盗難に遭った際の生活再建を支える「雑損控除」

災害や盗難、横領によって、自分や家族の「生活に通常必要な資産」が損害を受けた場合に受けられる控除です。

他の所得控除が「支払った金額」をベースにするのに対し、雑損控除は「失った金額」をベースにするという特徴があります。

- 対象となる原因: * 震災、風水害、火災などの自然災害・人為的な災害

- シロアリなどの害虫による異常な発生

- 盗難、横領(※「詐欺」は含まれない点に注意が必要です)

- 対象となる資産: * 住宅、家具、衣類など「生活に通常必要な資産」。

- ※1個30万円を超える貴金属や書画、別荘などは対象外です。

- 「詐欺」は対象外: 振り込め詐欺や投資詐欺などの被害は、雑損控除の対象になりません。所得税法上、盗難と横領は対象ですが、自ら差し出した形になる詐欺は救済措置がないのが実務上の厳しい現実です。

- シロアリ駆除も対象: 意外と知られていないのが、シロアリによる家屋の損害や、その駆除費用の支出です。これも「害虫による異常な災害」として雑損控除の対象になります。

- 3年間の繰越: 損害額が大きすぎてその年の所得から引ききれない場合は、翌年以降(最大3年間)にわたって繰り越して控除することができます。

「雑損控除は他の所得控除に先立って控除することとなっている」ため解説の順番も一番最初に持ってきました。

ここからは雑損控除以外の所得控除について説明して行きます

主な所得控除の内容を紹介

1. iDeCo(全額所得控除)

会社員にとっての「最強経費」です。拠出した掛金の全額が所得から差し引かれます。

- 効果: 積立額の約15〜30%分(所得税・住民税合計)の現金が手元に戻る計算になります。

2. 基礎控除:すべての納税者が対象

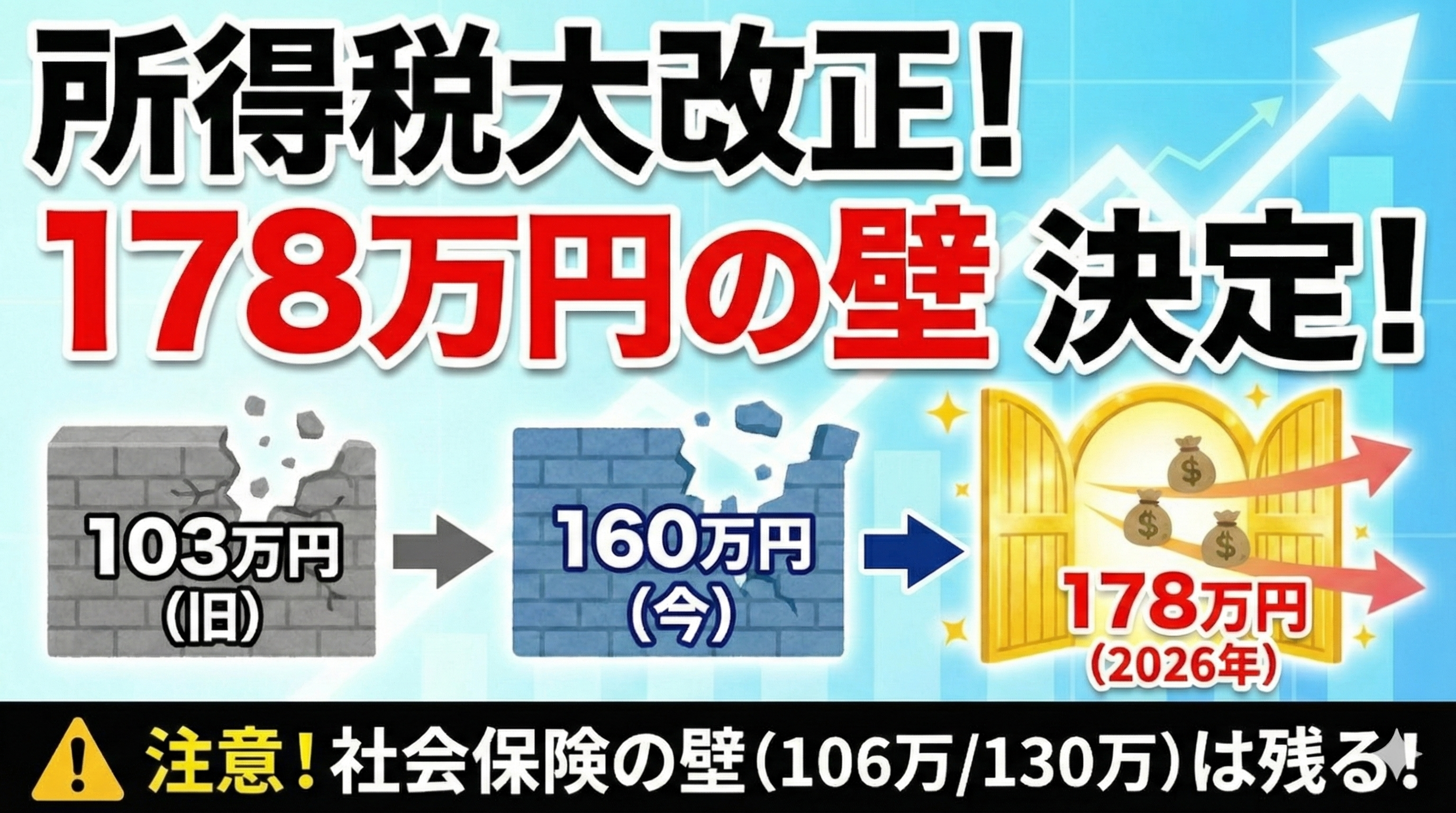

基礎控除は、その名の通り「すべての人」に適用される控除です。これまでは「103万円の壁」の一部として知られてきましたが、現在は大幅な引き上げが進んでいます。

- 2025年(現在): 合計所得金額が2,400万円以下であれば、一律で95万円(※給与所得控除と合わせて160万円まで非課税)が適用されます。

- 2026年(予定): 税制改正により、さらに引き上げられ、非課税枠は178万円(基礎控除 + 給与所得控除)となる見込みです。

3. 配偶者控除:支え合う家族のための控除

配偶者の年収が一定以下の場合、納税者本人の所得から最大38万円を差し引くことができます。

- 適用条件: 配偶者の合計所得金額が48万円(給与収入のみなら103万円 → 2025年分からは160万円)以下であること。

- 本人の所得制限: 納税者本人の合計所得金額が900万円を超えると控除額が段階的に減り、1,000万円を超えると適用されなくなります。

3. 配偶者特別控除:160万円・178万円を超えても「段階的」に

「配偶者の収入が1円でも超えたら控除がゼロになる」という急激な変化(壁)を防ぐための制度です。

- 仕組み: 配偶者の収入が一定(2025年分なら160万円)を超えても、そこから段階的に控除額が減っていく仕組みになっています。

- メリット: 「もう少し働きたいけれど、控除がなくなるのが怖い」という方が、緩やかに収入を増やせるよう設計されています。

4. 扶養控除(一般):16歳以上の親族を養う場合

配偶者以外の親族(子どもや親など)を養っている場合に適用される控除です。

- 控除額: 一律 38万円

- 対象: その年の12月31日時点で16歳以上の親族。

5. 特定扶養控除:19歳以上23歳未満の子を養う場合

大学生など、最も教育費がかかる世代の親族を養っている場合に適用される上乗せ控除です。

- 控除額: 63万円(一般の38万円 + 上乗せ25万円)

- 対象: その年の12月31日時点で19歳以上23歳未満の親族。

6. 老人扶養控除:70歳以上の父母・祖父母を養う場合

高齢の親族を養っている場合に適用される控除で、同居の有無によって金額が変わります。

- 控除額(同居老親等以外): 48万円(別居の親に仕送り等をしている場合)

- 控除額(同居老親等): 58万円(本人や配偶者の直系尊属と常時同居している場合)

7. 特定支出控除(実費の所得控除)

「会社員版の経費精算」です。スーツ代、研修費、資格取得費などが、給与所得控除額の半分を超えた場合、その超過分を所得から差し引けます。

8. 地震保険料・生命保険料控除(所得控除)

「地震保険料控除」は所得から最大5万円の控除が可能です

- 戦略: 火災保険は対象外ですが、地震保険は控除額が大きいため、しっかり申告漏れを防ぐのが基本です。

9. 医療費控除(所得控除)

家族全員の医療費を「所得が高い人」に集約して申告します。

- 理由: 所得が高い(=税率が高い)人から控除する方が、戻ってくる還付金が多くなるためです。

税額計算の方法

所得控除を差し引いた後の「税額」を出す計算方法は、一律ではありません。

所得の内容に応じて、他の所得と合算して計算する「総合課税」と、個別に計算する「分離課税」の2つのルートに分かれます。

1. 総合課税:合算して「累進税率」を適用

利子、配当、不動産、事業、給与、譲渡(一般)、一時、雑所得などの合計(総所得金額)に対して適用されます。

- 超過累進税率: 所得が高くなるほど税率が上がる仕組みです。

- 税率: 5%から45%までの7段階。

2. 分離課税:所得の性質に応じた「独自の税率」

特定の所得については、他の所得とは合算せず、その所得単独で税率をかけます。代表的なものは以下の通りです。

① 土地・建物等の譲渡所得

所有期間によって税率が大きく異なるのが最大の特徴です。

- 長期譲渡所得(所有5年超): 所得税率 15%

- 短期譲渡所得(所有5年以下): 所得税率 30%

② 株式等の譲渡所得・配当所得(申告分離を選択した場合)

- 一律: 所得税率 15%

③ 退職所得

退職金は長年の勤労への報いであるため、他の所得と分けて、さらに負担を軽くする計算が行われます。

- 計算: 退職所得に対して1/2を乗じた後に、累進税率を適用。

④ 山林所得

5年という長い年月をかけて育てる山林の性質を考慮し、「5年分を1年で受け取った」と仮定して税率を緩和する「5分5乗方式」が採用されます。

計算: ( 課税山林所得金額 ×5分の1× 税率 ) × 5

一度5で割ってから適用税率をかけるので、税率が低くなるんですね

3. 復興特別所得税の加算

それぞれの計算ルートで算出された所得税額の合計に対して、**2.1%**の復興特別所得税が加算されます。

計算例: $\text{(総合課税の税額} + \text{分離課税の税額)} \times 1.021 = \text{申告税額}$

税額控除について

所得控除を差し引き、所得の種類に応じた税率をかけて計算された「算出税額」

ここからさらに特定の条件を満たす場合に、税金からダイレクトに差し引けるのが税額控除です。

実務上、非常にインパクトの大きい主な税額控除を整理しました!

1. 配当控除:二重課税を調整する

株の配当金を「総合課税」として申告した場合に適用される控除です。

- 仕組み: 企業が法人税を支払った後の利益から配当が出るため、さらに所得税を課すと「二重課税」になってしまいます。

これを調整するために、配当所得の一定割合(原則10%または5%)を税額から差し引けます。

2. 外国税額控除:国際的な二重課税を防ぐ

海外の株式や投資信託などで得た所得に対し、現地(外国)ですでに所得税に相当する税金が徴収されている場合に適用されます。

- 仕組み: 外国で納めた税金を日本の所得税額から差し引くことで、国際的な二重課税を調整します。

- Point: 米国株投資などが一般的になった今、特定口座(源泉徴収あり)を使っていても、この控除を受けるには確定申告が必要です。所得税から引ききれない分は、一定限度まで住民税からも差し引くことができます。

3. 住宅ローン控除(住宅借入金等特別控除)

個人にとって最大級の税額控除です。マイホームをローンで購入し、一定の要件を満たす場合に適用されます。

- 仕組み: 年末のローン残高の0.7%(※借入時期や住宅の性能による)を、最大13年間にわたって税金から直接差し引けます。

- 専門家視点のPoint: 強力な控除ですが、「所得税額」が上限となります。所得控除(iDeCoや扶養控除など)を積み上げすぎて所得税がゼロになると、この控除を使い切れない場合があります。その場合、一定額までは翌年の住民税から控除されますが、上限があるため、事前のシミュレーションが重要です。

4. 寄付金控除:返礼品を「実質2,000円」でもらえる仕組みで有名

国や地方公共団体、特定のNPO法人などに対して寄付をした場合に受けられる控除です。最も身近な例は「ふるさと納税」ですが、実はそれ以外にも幅広い活用法があります。

- 仕組み: 「寄付金の合計額(※所得の40%が上限)ー 2,000円」を所得から差し引くことができます。

- 対象となる寄付: * 都道府県・市区町村(ふるさと納税)

- 日本赤十字社の「義援金」

- 認定NPO法人、公益社団法人などへの寄付

確定申告と帳簿の作成について

ここまで様々な論点を解説してきましたが、ここからは実際の申告に必要な準備や手続きについて説明していきます!

確定申告とは、1月1日から12月31日までの所得を計算し、国に税金を納める(あるいは還付を受ける)手続きです。

この計算の根拠となるのが「帳簿」ですが、申告の種類によって受けられるメリットが大きく異なります。

1. 青色申告と白色申告:最大65万円の控除を狙う

個人事業主やフリーランスが選ぶ申告方法には、大きく分けて「青色」と「白色」があります。

- 青色申告:

- メリット: 最大65万円の「青色申告特別控除」が受けられるほか、家族への給与を経費にできる(専従者給与)、赤字を3年間繰り越せるなど、節税メリットが非常に強力です。

- 条件: 「複式簿記」での帳簿作成が必要ですが、後述するクラウド会計を使えばハードルは大幅に下がります。

- 白色申告:

- 特徴: 事前の届出が不要で、簡易な帳簿で済みます。

- デメリット: 特別控除がなく、節税効果はほぼゼロです。2014年からは白色でも帳簿保存が義務化されたため、手間を考えるなら「青色」を選ばない手はありません。

2. 効率化の鍵「クラウド会計」の活用

今の時代、手書きやエクセルで帳簿を作るのは非効率です。そんな時頼りになるのが「クラウド会計ソフト」です。

- 自動化: 銀行口座やクレジットカードを連携させるだけで、明細を自動で取り込み、AIが勘定科目を推測してくれます。

- ミス防止: 複式簿記の知識が乏しくても、ガイダンスに従うだけで青色申告に必要な貸借対照表や損益計算書が作成可能です。

- 代表的なソフト:

freee、マネーフォワード クラウド、弥生シリーズなどが主流です。

3. e-Taxの始め方:スマホ一つで完結する時代へ

作成した申告書を税務署へ郵送したり、窓口に並んだりする必要はありません。インターネットで送信する「e-Tax(電子申告)」が現在の標準です。

- e-Taxのメリット:

- 青色申告特別控除でフルに65万円を受けるためには、e-Taxでの申告が必須要件です(紙だと55万円に減額されます)。

- 24時間送信可能で、還付金の入金もスピーディーです。

- 始め方のステップ:

- マイナンバーカードの準備: スマホで読み取るだけで本人確認が完了します。

- マイナポータルとの連携: 控除証明書などを自動で取得できるようになります。

- 申告書の作成・送信: 会計ソフトから直接送信、あるいは国税庁の「確定申告書等作成コーナー」から送信します。